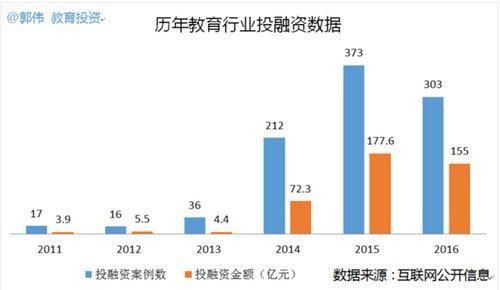

2013年以前,中国教育行业的投融资一直不瘟不火,投融资案例和投融资金额数据都非常单薄。随着互联网和移动互联网的深入发展,政府政策的放开和支持,财政和家庭教育支出的逐年增长,消费升级大势下人们对教育服务的需求集中爆发等多方面原因,从2014年开始中国教育行业尤其是互联网教育行业进入飞速发展通道,2014年中国教育行业的投融资也出现了井喷,投融资案例达到212起,投融资金额约72.3亿,比2013年分别增长了489%和1543%。随后2015年中国教育行业继续突飞猛进,投融资案例数和金额分别达到373起和177.6亿,比2014年分别增长了75.9%和145.6%。

通过对互联网公开信息数据的整理和分析,我们得到中国教育行业在2016年的投融资答卷:2016年中国教育行业共有303起投融资案例,投融资总额约155亿人民币。与2015年投融资数据相比,2016年中国教育行业也一定程度上受到“资本寒冬”影响,投融资案例数降低18.8%,投融资金额也萎缩12.7%。但我们从数据中也可以看出,相比于2014年的投融资数据,2016年中国教育行业投融资案例数和金额数分别增长42.9%和114.4%,显示中国教育行业虽然从2015年的狂热有所降温,但行业整体还保有相当的投融资热度,中国教育行业所交上的这份2016年投融资答卷就如同在漫天飞雪资本寒冬中的温暖港湾。

中国教育行业投融资案例数在全行业投融资案例中所占比例于2014年飙升至5.8%,达到阶段高点,但在随后的2015和2016年连续回落,2015年回落至4.5%,2016年继续回落至3.9%;在投融资金额占比方面,2015年中国教育行业投融资金额在全行业投融资金额中所占比例达到近年高点3.4%,2016年回落至2.3%,但相比2014年的1.7%还是高出不少。这两组数据表明2013年开始中国教育行业投资开始受到资本关注,以互联网教育为核心的新一代教育创业者开始登上舞台,广阔的市场、刚性的需求、良好的付费意愿、政策的支持和推动以及互联网发展的不断深化,这些都促使教育投资在2014年进入飞速发展阶段,教育行业投资成为不可错过的领域。大势已启,热潮狂涌,2015年和2016年在平稳中逐步开始沉淀,沉淀出的真正价值会引领中国教育行业未来3-5年的飞速发展。

投融资阶段分析:冰火两重天,头部受追捧

互联网公开信息数据显示,2016年中国教育行业投融资案例中种子天使轮、pre-A和A轮投资占绝对多数,共有223起,合计占比约74%,说明行业整体还处于早期阶段。早期融资轮次项目数量虽多,但是融资金额相比于2016年中国教育行业融资总额155亿人民币而言占比仅占20.3%,约为31.5亿人民币,更多的资本投入于B轮及以后等较成熟的项目。

从投融资规模来看,共有165起投融资案例,也即54.5%获得投资的企业融资规模属于千万级别,并且获得亿元及以上的投资案例有40起,占整年投融资案例数的13.2%,投融资规模的扩大也显示投资方在不确定的“寒冬”年代对确定性较高的头部项目的需求更趋热烈。

整体来看,2016年中国教育行业投融资案例数按照投资阶段划分来看的话,有两个特点:第一就是呈现冰火两重天的格局,种子天使轮早期投资萎缩严重,相比于2015年投融资案例减少44%,遭遇真正的”资本寒冬”,而后期投资所占比例显著增加,行业并购部分非常火爆;第二是Pre-A、A+、B+等过渡阶段的投融资数量相比2015年基本都大幅增加,也显示出资本寒冬时期项目方融资的艰辛和曲折,很多项目方在综合考虑公司发展、运营数据、资金需求和估值等因素后选择了过渡期融资方案。

投资节奏分析:节奏明显放缓,成立一年内获投比例大幅下降

与2015年相比,2016年中国教育行业的投融资节奏明显放缓。2015年中国教育行业373起投融资案例中,成立3月以内获投案例数为61起,所占比例为16.4%;成立6月以内获投案例数为104起,所占比例为27.9%;成立12月以内获投案例数为180起,所占比例为48.3%。而2016年中国教育行业303起投融资案例中,成立3月以内获投案例数为24起,所占比例为7.9%;成立6月以内获投案例数为42起,所占比例为13.9%;成立12月以内获投案例数为89起,所占比例为29.4%,这一比例与2015年数据相比下降了将近20%。

币种分布:美元基金明显萎缩,人民币基金主导元年

互联网公开信息数据显示,2016年中国教育行业303起投融资案例中,人民币融资230起,美元融资25起,未透漏48起。在已公开透漏的255起投资案例中,人民币融资案例占比90.2%,美元融资案例占比9.8%。从投融资金额来看,人民币投融资总额为110.7亿元人民币,占比71.4%;美元投融资总额为6.6亿美元,约合44.4亿元人民币,占比28.6%。人民币投融资金额约为美元投融资总额的约为人民币投融资金额的249.1%,可见无论是数量上还是金额上,人民币投融资在教育行业方面都更活跃。从这个点可以说2016年是人民币基金主导教育行业投资的元年,在2016年之前中国教育行业的投融资都由美元基金主导,美元基金投资额占比基本都在70%以上,美元基金投资额急速萎缩以及人民币基金的强势增长构成了2016年中国教育行业投融资币种分布变化的主旋律。

细分领域分布:职业教育数量折桂,K12学前金额领先

互联网公开信息数据显示,2016年中国教育行业领域就投融资案例数来看,获得投资最多的细分领域为职业教育,为67起,占整个上半年度投融资案例数的22.1%,其次是K12教育(52起)、兴趣教育(45起)、学前教育(39起)、语言学习(27起),融资案例数占比分别为17.2%、14.9%、12.9%和8.6%,前五个细分领域融资案例数总共占教育行业全部融资案例的75.6%。所以此五个细分领域投融资活动相对较活跃,高等教育、出国留学、教育信息化等领域占比较小,活跃度相对较低,获取融资的能力较弱。

从投融资金额来看,学前教育和K12教育投融资金额都在40亿人民币以上,占比分别为26.8%和25.8%,远高于其他领域,其次是职业教育和语言学习,占比分别为15.7%和14.6%。值得一提的是,学前教育方面金额占比较大主要是宝宝树30亿D轮融资的原因。

与2015年中国教育行业各细分领域投融资数据相比,2016年职业培训领域投融资案例数占比有明显增加,而K12、出国留学、学前教育、语言学习等细分领域投融资案例数占比有一定程度的下降。

投融资地域分布:北上广浙四地称雄,地域集中度持续稀释

互联网公开信息数据显示,2016年中国教育行业融资成功的项目分布在全国19个省,其中北、上、广、浙四省依旧位居2016年中国教育行业投融资的绝对制高点。四省之中,北京发生投融资案例157起,为全国最高,占比超过半数为51.8%,上海案例47起,广东案例34起,浙江案例20起,四者合计占上半年度投融资案例数的85.1%,依旧几乎垄断全国教育行业投融资市场。互联网思维普及度高、浓郁的创业氛围以及经济的高度发达,是这四省成为教育行业发展最为迅猛地区的最主要原因。但从2014年到2016年数据显示,北上广浙投融资集中度在三年间逐步稀释,由2014年的91%,到2015年缩减到87%,2016年又进一步稀释到85%。

投融资时间分布:3月份为全年投资额最低点,7月为最高点

互联网公开信息数据显示,2016年中国教育行业投融资市场从融资时间上分析,9月份单月投融资案例数最多,共37起,占整年投融资案例的12.3%,此后1月、5月和12月也相对较多,投融资案例数都在30例以上。2月是投融资案例数最低点,只有15例。2016上半年教育行业投融资案例数为143例,下半年为157例,整体上看上半年在逐步回暖。这种回暖趋势在投融资金额数据上能够更明显地看到,2016年3月滑落到全年最低点,此后开始缓慢回升,在7月达到全年最高峰34.5亿元。可见在资本寒冬对教育行业也有很大冲击,但整体行业发展趋势向好,经过调整后开始稳步回升,算得上是资本寒冬里的一把火。因投资机构批露时间可能会有延后处理,会对时间分布造成影响,本文时间分布分析情况仅作参考。

投资机构分布:战略投资十分活跃,行业投资崭露头角

互联网公开信息数据显示,2016年303起投融资案例中,有235起披露了投资机构,有274家投资机构和公司参与了教育行业领域的投资,但其中仅有54家风险投资机构在教育行业投融资领域较为活跃(2016年度在教育行业投资案例数超2起),投资案例数最多的TOP5为未来工场、好未来、沪江教育-互桂基金、ATA教育和真格基金。

2016年教育行业投资案例中投资者可分为创投机构和非创投机构,来自创投机构的投资案例占比约为70%,剩下的30%来自非创投机构,主要由一些互联网公司、教育相关上市公司和教育相关非上市公司组成,如腾讯等互联网企业,好未来、全通教育、ATA教育、中文在线、威创股份等教育相关上市公司,还有华图教育、轻轻家教、沪江教育等教育相关非上市公司。值得关注的是,2016年教育相关上市公司在教育行业的投资布局十分活跃,或垂直布局深化本领域优势,或横向拓展进行多领域扩张,形式上除了直接投资之外也通过合作基金进行间接投资。如好未来投资了10家国内教育企业,涉及出国留学、学前教育、K12教育和教育信息化等不同领域;ATA教育共投资了6个国内教育项目,涉及出国留学、K12教育、教育信息化等领域;威创股份也继续在幼教领域进行深化布局,在2016年投资了主营家园沟通软件的贝聊科技和主营中高端幼儿园一体化解决方案商的艾乐教育,继续完善在幼教产业生态的战略布局;立思辰和清科集团的合作基金清科辰光在2016年也进行了两笔投资,分别投向了学前教育和语言学习领域。另外,成立专门基金或事业部专注于教育行业投资和加速服务的行业投资机构也崭露头角,专注于教育行业加速孵化的未来工厂在2016年批露了12起教育行业投资,成为2016年中国教育行业投资案例数量的机构。

融e邦金服:梁经理

微信号:kkwang66

免责声明:本文由入驻邦投条平台的作者撰写,除邦投条官方账号外,文章观点仅代表作者本人,不代表邦投条立场,文章版权归原作者所有,请联系原作者申请授权。文章内容仅供参考,不构成投资建议。若有投资者据此操作,风险自担。如您发现内容存在版权问题,请提交相关链接至邮箱:banquan@rongebang.com,我们将及时予以处理。阅读更多有价值的内容,欢迎下载 邦投条APP